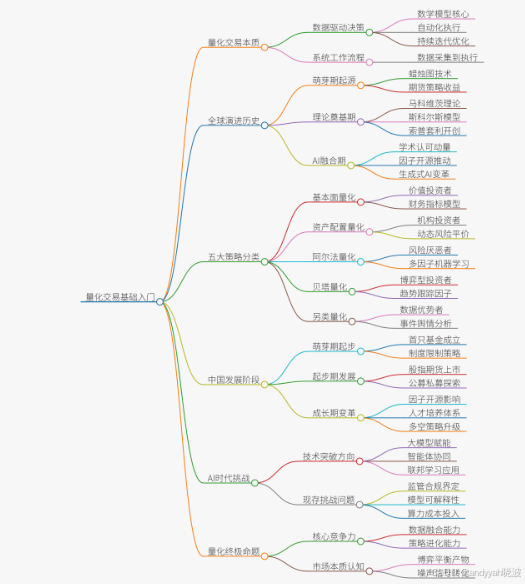

(一)AI时代量化交易的范式革命:从蜡烛图起源到多智能体决策——解析250年量化演进史与五大策略矩阵

“所有的阿尔法最终都会归于贝塔”——市场本质是博弈与平衡的产物。当AI重构量化基础设施,核心竞争力将从因子挖掘转向跨模态数据融合能力与实时策略进化能力。未来属于那些能用AI将市场噪声转化为信号的“新宽客”。

·

AI时代量化交易的范式革命:从蜡烛图起源到多智能体决策

——解析250年量化演进史与五大策略矩阵

一、量化交易的本质:数据驱动的科学投资

量化交易是以数学模型与统计方法为基础,通过计算机技术实现自动化决策的投资方式。其核心在于用数据与算法替代主观判断,通过对历史与实时数据的挖掘构建可验证的交易策略(图1)。

核心特征:

- 📊 数据驱动:基于市场微观结构分析捕捉规律性机会

- ⚡ 自动化执行:规避情绪干扰,实现理性决策

- 🔄 持续迭代:通过策略回测与优化提升稳健性

二、全球量化演进史:三次技术革命

1. 萌芽期(18世纪)

- 日本米商本间宗久发明蜡烛图技术(K线图),通过记录价格四要素(开盘/最高/最低/收盘)发现市场规律

- 创造全球首个期货交易策略,收益折合现值达100亿美元

2. 理论奠基期(1950s-1990s)

| 奠基人 | 贡献 | 影响 |

|---|---|---|

| 哈里·马科维茨 | 投资组合理论(1990诺奖) | 风险分散理论基石 |

| 迈伦·斯科尔斯 | 期权定价模型(1997诺奖) | 衍生品定价革命 |

| 爱德华·索普 | 可转债套利模型 | “宽客教父”开创量化对冲 |

3. AI融合期(2010s至今)

- 2013年:尤金·法玛承认动量效应,量化获学术认可

- 2015年:WorldQuant公开101个阿尔法因子,推动全球策略开源化

- 2020s:生成式AI重构因子挖掘流程(图2)

三、五大核心策略分类与代表案例

根据投资者风险偏好与市场定位,量化策略可分为五类(表1):

表1:量化策略分类矩阵

| 策略类型 | 目标投资者 | 代表模型 | 典型案例 |

|---|---|---|---|

| 基本面量化 | 价值投资者 | 财务指标打分模型 | 巴菲特苹果持仓策略(2022年建仓60亿美元) |

| 资产配置量化 | 机构投资者 | 动态风险平价模型 | 桥水“全天候策略”年化波动率<8% |

| 阿尔法量化 | 风险厌恶者 | 多因子机器学习模型 | 文艺复兴大奖章基金70%年化收益 |

| 贝塔量化 | 博弈型投资者 | 趋势跟踪+动量衰减因子 | 斯坦利·克罗商品期货趋势策略 |

| 另类量化 | 数据优势投资者 | 事件驱动+舆情分析 | 索罗斯英镑狙击战 |

四、中国量化发展三阶段

1. 萌芽期(2002-2010)

- 2002年首只指数增强基金(华安上证180)成立

- 市场制度不完善限制策略有效性

2. 起步期(2010-2015)

- 2010年沪深300股指期货上市,开启做空机制

- 公募主导量化选股,私募探索CTA/期权策略

3. 成长期(2016至今)

- 2016年:WorldQuant开源101因子引发行业变革

- 2018年:高校与幻方量化共建人才培养体系

- 2019年:转融通新规推动多空策略升级

五、AI时代的挑战与突破

技术突破:

- 🤖 大模型赋能:LLM自动解析财报/研报生成因子

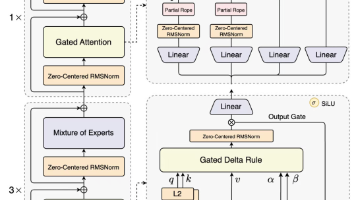

- 🧠 智能体协同:Multi-Agent系统实现动态仓位调整

- 🌐 联邦学习:跨机构数据协作破解信息孤岛

现存挑战:

- ⚖️ 监管合规:算法交易报备与市场操纵界定

- 🧩 可解释性:深度学习模型的黑箱困境

- ⚡ 算力成本:高频策略的GPU集群投入

六、结语:量化交易的终极命题

“所有的阿尔法最终都会归于贝塔”——市场本质是博弈与平衡的产物。当AI重构量化基础设施,核心竞争力将从因子挖掘转向跨模态数据融合能力与实时策略进化能力。未来属于那些能用AI将市场噪声转化为信号的“新宽客”。

延伸阅读:

- 索普《击败市场》中的21点概率模型如何迁移至股票市场

- 中国“涨停板敢死队”策略的量化改造路径

- 卫星遥感数据在农产品期货策略中的应用

更多推荐

已为社区贡献32条内容

已为社区贡献32条内容

所有评论(0)