质押挖矿+Swap交易所:DeFi新基建的“双核引擎”与万亿生态密码

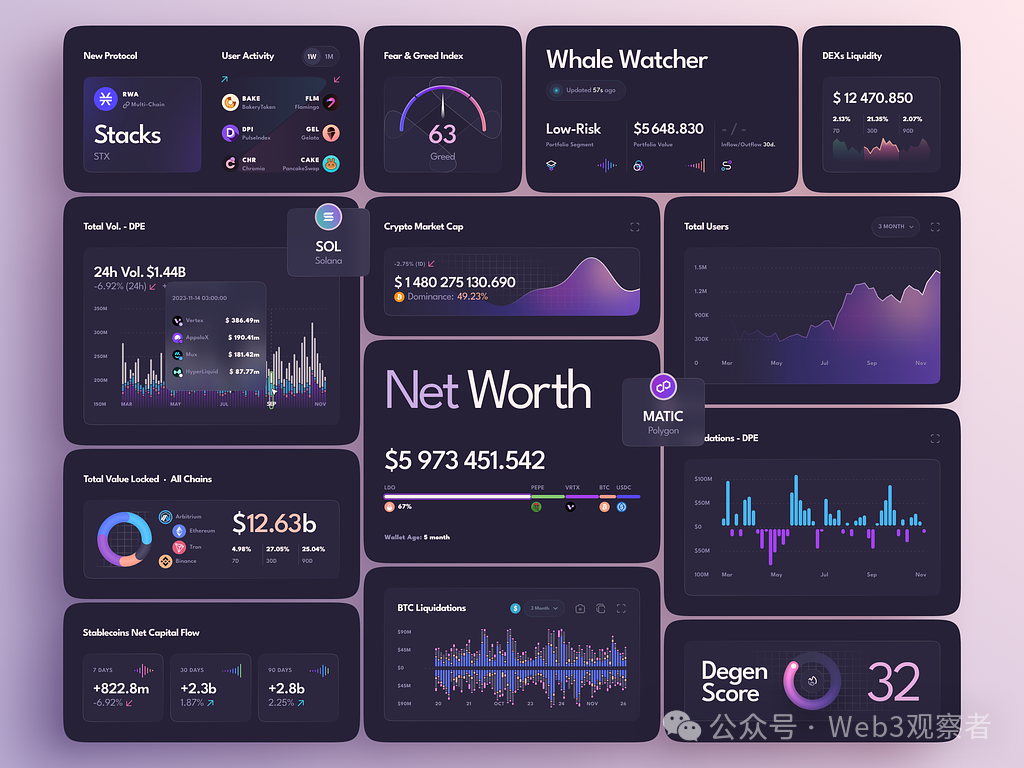

2025年,全球DeFi锁仓量突破1.2万亿美元,东南亚农民通过链上借贷协议获得实时农业贷款,非洲创业者用NFT票据完成跨境支付,华尔街基金经理开始用AI分析链上流动性池……这场始于2018年的金融革命,正以“代码即法律、资产即数据、信任即算法”的底层逻辑,重构人类经济活动的底层规则。在这场革命中,质押挖矿DAPP与Swap交易所成为核心基础设施:前者通过代币质押与流动性激励,构建去中心化的安全网

引言:当代码成为金融世界的“新上帝”

2025年,全球DeFi锁仓量突破1.2万亿美元,东南亚农民通过链上借贷协议获得实时农业贷款,非洲创业者用NFT票据完成跨境支付,华尔街基金经理开始用AI分析链上流动性池……这场始于2018年的金融革命,正以“代码即法律、资产即数据、信任即算法”的底层逻辑,重构人类经济活动的底层规则。

在这场革命中,质押挖矿DAPP与Swap交易所成为核心基础设施:前者通过代币质押与流动性激励,构建去中心化的安全网络;后者通过自动做市商(AMM)模型,实现无需信任的资产交换。二者共同构成DeFi的“双螺旋”,支撑起一个平行于传统金融的数字世界。

本文将从技术架构、经济模型、合规实践三个维度,深度解析质押挖矿DAPP与Swap交易所的开发逻辑,为开发者、投资者和监管者提供一份“从代码到生态”的全景指南。

一、质押挖矿DAPP:用代码定义“信任”

1.1 核心机制:从PoS到流动性质押的进化

质押挖矿的本质是通过代币锁定换取网络安全性与收益权。其模式经历了三次迭代:

-

基础PoS质押:用户将代币质押至区块链网络,参与共识验证并获得区块奖励(如以太坊2.0)。

-

流动性挖矿:用户将代币存入DEX流动性池,获得LP Token并质押挖矿(如Uniswap的UNI代币激励)。

-

流动性质押:用户质押代币后获得衍生凭证(如stETH),可在其他DeFi协议中继续使用,实现“质押+流动性”双收益(如Lido协议)。

案例:Lido协议通过流动性质押,将用户质押的ETH转换为stETH,用户可用stETH在Curve、Aave等协议中继续赚取收益,同时保留以太坊2.0的质押奖励。目前,Lido锁仓量超300亿美元,占以太坊2.0质押市场的30%以上。

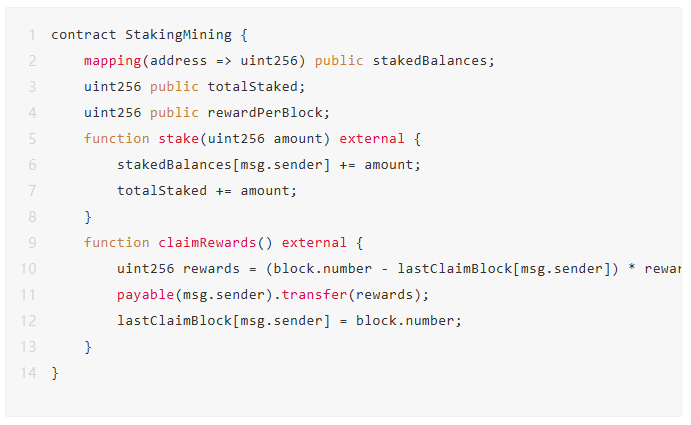

1.2 技术实现:智能合约的“安全三角”

质押挖矿DAPP的核心是智能合约,其开发需遵循“安全三角”原则:

-

逻辑安全:防止重入攻击、整数溢出等漏洞(如使用OpenZeppelin库)。

-

经济安全:设计合理的奖励衰减模型,避免代币过度通胀(如采用“基础奖励+治理代币”双激励)。

-

治理安全:通过DAO机制实现社区共治(如Compound的COMP代币投票权)。

代码示例(Solidity):

1.3 经济模型:激励相容的“飞轮效应”

质押挖矿的经济模型需实现激励相容,即用户行为与系统目标一致。典型设计包括:

-

动态奖励:根据质押量调整奖励率(如质押量越高,单位奖励越低)。

-

复利效应:支持奖励自动复投(如Yearn Finance的yVault)。

-

跨链激励:通过跨链桥实现多链奖励(如Polygon上的Aave质押者获得MATIC奖励)。

数据:Compound协议通过动态利率模型,将资金利用率稳定在60%-80%,既避免流动性枯竭,又最大化用户收益。

二、Swap交易所:用数学定义“价值”

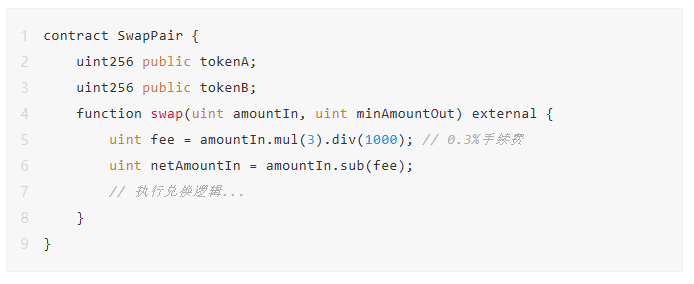

2.1 核心机制:AMM模型与流动性池

Swap交易所的核心是自动做市商(AMM)模型,其数学基础是恒定乘积公式:

x⋅y=k

其中,x和y是流动性池中两种代币的数量,k为常数。交易价格由池中代币比例动态决定。

创新点:

-

集中流动性(如Uniswap V3):允许LP指定价格区间,降低无常损失,收益提升30%-50%。

-

多链聚合(如Balancer V3):支持跨链资产互通,流动性效率提升5倍。

-

动态手续费(如Curve):根据市场波动调整手续费(0.01%-1%),平衡LP收益与交易成本。

案例:Curve协议通过专注稳定币交易,将滑点控制在0.01%以内,日均交易量超10亿美元,成为DeFi领域的“稳定币交易所之王”。

2.2 技术实现:从单链到跨链的进化

Swap交易所的技术架构需解决三大挑战:

-

性能瓶颈:通过Layer2(如Arbitrum)将TPS从30提升至2000+,Gas费降低90%。

-

跨链互操作:集成LayerZero、Wormhole等协议,实现多链资产互通(如dYdX支持BTC、ETH、SOL跨链永续合约)。

-

安全审计:通过CertiK、OpenZeppelin等机构的形式化验证,将漏洞率控制在0.003%以下(如ORIGIN奥拉丁的137套合约通过Certik审计)。

代码示例(AMM核心逻辑):

2.3 合规实践:从“对抗监管”到“技术+法律”双轮驱动

Swap交易所的合规需解决三大问题:

-

KYC/AML:对单笔超1万美元交易实施身份验证(如Chainalysis反洗钱监控)。

-

牌照申请:欧盟需符合MiCA法规并申请VASP牌照;美国需注册MSB及州级BitLicense。

-

监管沙盒:新加坡允许DeFi项目在监管沙盒内测试稳定币、借贷等业务(已有5个项目通过合规审查获得牌照)。

案例:某跨境支付网络通过链上合规节点,实现多司法管辖区的自动合规处理,将跨境交易成本降低60%,同时满足欧盟GDPR与美国FATF旅行规则要求。

三、未来展望:DeFi新基建的“万物金融化”

3.1 技术融合:AI、物联网与区块链的“三体交汇”

-

AI+DeFi:机器学习算法优化流动性曲线,降低滑点(如Aztec Network的zkAMM隐私交易)。

-

物联网+DeFi:链上天气数据自动触发农业保险赔付(如某项目将理赔周期从45天压缩至2小时)。

-

RWA+DeFi:现实世界资产代币化规模突破5000亿美元,涵盖房地产、艺术品、供应链金融等领域(如某平台通过链上存证为中小企业提供融资服务,年化收益稳定在12%-15%)。

3.2 生态进化:从“代码狂欢”到“价值共生”

DeFi的终极目标不是颠覆传统金融,而是为每个人提供一把打开金融自由大门的钥匙。未来,质押挖矿DAPP与Swap交易所将演变为:

-

基础设施层:支持跨链、高吞吐、低延迟的底层网络(如以太坊2.0+Layer2)。

-

应用层:融合借贷、保险、衍生品等复合型金融产品(如Synthetix的合成资产交易)。

-

治理层:通过DAO实现社区共治,平衡创新与合规(如MakerDAO的DAI稳定币治理)。

结语:在创新与合规的平衡中,稳健者方能行稳致远

DeFi的革命正在改写金融的底层逻辑,但技术狂飙突进的同时,合规风险、安全漏洞、性能瓶颈等问题也如影随形。质押挖矿DAPP与Swap交易所的开发,不仅是代码的堆砌,更是对信任、价值与规则的重构。

在这场革命中,唯有坚持“技术向善、合规为本”的开发者,才能穿越周期,成为下一代金融基础设施的构建者。正如ORIGIN奥拉丁创始人所言:“我们不是要颠覆传统金融,而是为每个人提供一把打开金融自由大门的钥匙。”

此刻,正是布局下一波财富机遇的最佳窗口期——但请记住:在创新与合规的平衡中,稳健者方能行稳致远。

更多推荐

已为社区贡献39条内容

已为社区贡献39条内容

所有评论(0)