日本组建全产业链联盟KyoHA:集结住友重工、瑞萨电子,以精密制造硬实力反攻人形机器人霸权

日本京都人形机器人协会(KyoHA)宣布扩容,吸纳住友重工、瑞萨电子、日本航空电子(JAE)三大工业巨头,联合早稻田大学等学术机构构建 “全日本” 垂直供应链。依托 “精密制造” 传统优势,聚焦减速器、MCU、连接器等核心硬件,针对性对抗中美在人形机器人领域的 AI 与量产优势,标志着全球人形机器人竞争从 “企业对决” 升级为 “国家联盟战争”,日韩中美四国形成四强争霸格局。

摘要:日本京都人形机器人协会(KyoHA)宣布扩容,吸纳住友重工、瑞萨电子、日本航空电子(JAE)三大工业巨头,联合早稻田大学等学术机构构建 “全日本” 垂直供应链。依托 “精密制造” 传统优势,聚焦减速器、MCU、连接器等核心硬件,针对性对抗中美在人形机器人领域的 AI 与量产优势,标志着全球人形机器人竞争从 “企业对决” 升级为 “国家联盟战争”,日韩中美四国形成四强争霸格局。

引言:昔日王者的 “复仇”,日本以国家联盟对抗中美霸权

2025 年末,全球人形机器人行业的 “联盟战争” 正式迎来关键玩家:日本京都人形机器人协会(KyoHA)宣布重大扩容,住友重工、瑞萨电子、日本航空电子(JAE)三大工业巨头强势入局,与早稻田大学、村田制作所、 Mabuchi Motor 等原有成员组成 “全日本” 供应链联盟。这一动作,是日本对中美主导的人形机器人竞争格局的直接回应 —— 曾经的 “机器人王国”,正试图通过整合本国最顶尖的精密制造资源,以 “硬件霸权” 对抗美国的 “具身 AI 优势” 与中国的 “量产成本优势”。

早稻田大学人形机器人研究所所长、KyoHA 联盟主席高西淳夫(Atsuo Takanishi)直言:“当美国聚焦 AI 算法、中国抢占量产市场,日本不能再依赖零散企业的单点突破。KyoHA 的使命,是将日本在精密制造、核心部件领域的积累转化为整体竞争力,重新确立我们在人形机器人行业的话语权。” 这场以 “垂直整合 + 硬件优先” 为核心的反攻,标志着全球人形机器人竞争正式从 “企业级对决” 迈入 “国家联盟级博弈”。

一、KyoHA 联盟核心架构:“学术大脑 + 工业躯干” 的全日本协同体系

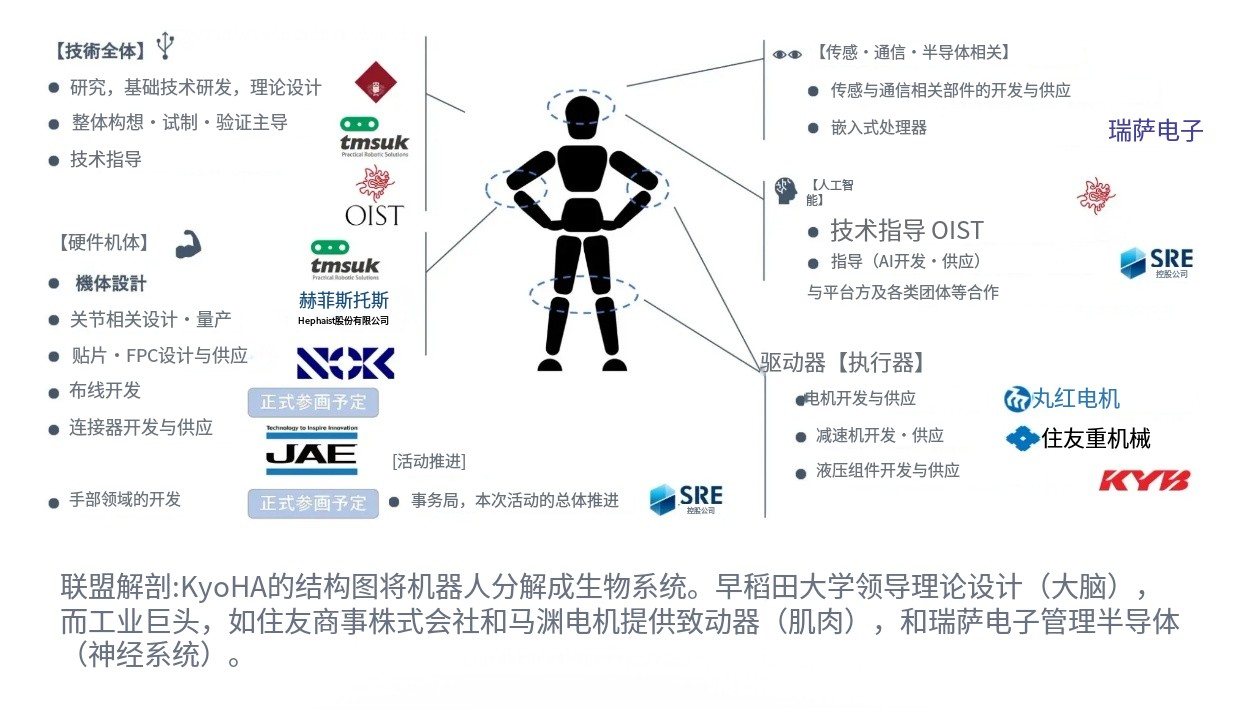

KyoHA 联盟的核心竞争力在于 “垂直整合” 与 “专业分工”,形成 “从理论设计到核心部件再到系统集成” 的全链条国内供应链,每个成员都承担着人形机器人 “人体系统” 的关键角色:

1. 联盟成员分工与技术壁垒对照表

|

联盟角色(对应人体系统) |

核心成员 |

具体职责 |

技术优势与行业地位 |

对人形机器人的核心支撑 |

|

大脑(理论与系统设计) |

早稻田大学(KyoHA 主席单位) |

人形机器人运动控制理论、步态算法、整体结构设计,牵头技术标准制定 |

拥有 30 年人形机器人研发经验,WABIAN-2 系列机器人奠定双足行走理论基础,全球人形机器人学术影响力 TOP3 |

解决 “如何让机器人稳定、自然运动” 的底层逻辑,为硬件整合提供理论依据 |

|

肌肉(执行器与传动系统) |

住友重工 |

研发高精密减速器、大扭矩执行器、液压驱动模块 |

全球工业减速器市场份额 18%(仅次于德国 SEW),机器人关节减速器精度达 1 角分(0.0167°),扭矩密度 5kW/kg |

提供机器人动态运动(跑、跳、转向)的核心动力,决定动作精度与负载能力 |

|

神经(控制与感知芯片) |

瑞萨电子 |

开发电机控制 MCU、视觉 AI 处理器、嵌入式控制系统 |

全球汽车 MCU 市场份额 25%(排名第一),工业级 AI 处理器功耗仅 5W(同类产品平均 8W),响应延迟≤3ms |

实现 “指令下发 - 动作执行 - 感知反馈” 的快速闭环,是机器人动态控制的 “中枢神经” |

|

血管(连接与信号传输) |

日本航空电子(JAE) |

定制高可靠性连接器、高密度布线方案、信号传输模块 |

航空级连接器振动测试达标 1000g,人形机器人专用连接器插拔寿命≥10 万次,信号传输误差率<10⁻⁹ |

解决高自由度机器人(≥30 个关节)的复杂布线与信号干扰问题,保障系统稳定性 |

|

骨骼(结构与轻量化材料) |

村田制作所 |

研发轻量化碳纤维机身框架、高精度传感器模组 |

碳纤维材料强度重量比达 3000MPa/kg,MEMS 传感器全球市场份额 40% |

降低机器人机身重量(目标单台 60kg 以内),提升功率重量比,同时提供环境感知基础 |

|

动力(电机与驱动) |

Mabuchi Motor |

生产微型高功率密度电机、驱动控制模块 |

全球小型电机市场份额 22%,人形机器人关节电机扭矩密度达 4.2kW/kg,能耗比优于行业平均 20% |

为机器人关节提供精准驱动力,平衡动力输出与能耗控制 |

2. 垂直整合的核心优势:“全日本制造” 的协同效应

KyoHA 联盟通过 “国内供应链闭环”,解决了人形机器人研发的三大核心痛点,形成对中美企业的差异化优势:

-

技术协同效率提升:早稻田大学的运动控制理论可直接对接住友重工的执行器研发,瑞萨电子的 MCU 可根据联盟需求定制化开发,避免 “第三方部件适配难题”。例如,早稻田大学提出的 “动态扭矩分配算法”,可与住友重工的减速器实时联动,动作响应速度提升 30%;

-

成本与交付周期优化:核心部件国产化率达 100%,避免跨国供应链的物流延迟与关税成本,预计机器人原型机开发周期从 18 个月缩短至 10 个月,核心部件成本降低 25%(如定制化 MCU 成本比外购低 30%);

-

质量与可靠性保障:依托日本 “Monozukuri(精密制造)” 文化,联盟成员均采用工业级质量管控标准(如住友重工的减速器寿命达 10000 小时,瑞萨 MCU 的故障率≤0.1%),解决人形机器人 “动态运动中部件易损耗” 的行业难题。

3. 联盟短期目标:2027 年推出原型机,聚焦工业场景

KyoHA 联盟已明确阶段性目标,避免 “技术无的放矢”:

-

2026 年底:完成核心部件整合(减速器、MCU、执行器等),实现单关节动态控制精度达 ±0.02°,负载能力 15kg;

-

2027 年 Q3:推出首款原型机 “KyoHA-01”,重点验证工业场景的动态移动能力(直线跑速度≥3.0m/s,支持 5 米折返跑);

-

2028 年:启动小批量量产(年产能 1000 台),目标客户为日本制造业企业(如丰田、本田的工厂巡检、物料转运场景);

-

长期目标:2030 年实现年产能 1 万台,核心部件成本再降 30%,进入服务机器人市场(仓储、零售场景)。

二、全球四强争霸:中日美韩国家联盟战略对比

KyoHA 联盟的扩容,正式将全球人形机器人竞争推向 “四国联盟” 时代 —— 中国、美国、韩国、日本均已形成 “国家层面” 的协同体系,各自依托核心优势,争夺行业主导权:

1. 四国人形机器人联盟核心战略对比表

|

国家/联盟 |

核心成员 |

主导战略 |

技术侧重 |

优势领域 |

目标市场 |

核心短板 |

|

日本(KyoHA) |

早稻田大学、住友重工、瑞萨电子、JAE、村田制作所 |

硬件优先 + 垂直整合,打造 “全日本制造” 供应链 |

精密制造(减速器、MCU、连接器)、动态运动控制 |

核心部件可靠性、动作精度、工业场景适配 |

工业巡检、精密制造辅助、仓储分拣 |

具身 AI 算法、场景化软件解决方案、量产成本控制 |

|

美国(企业联盟 + 政府支持) |

Tesla、Figure AI、Boston Dynamics、MIT、斯坦福大学 |

AI 驱动 + 场景落地,依托具身 AI 技术抢占高端市场 |

具身 AI 算法、自主决策、人机协作安全性 |

高端服务(家庭、医疗)、特种场景(救援、军工) |

北美高端工业、家庭服务市场 |

核心部件成本高、量产能力弱(Boston Dynamics 未规模化量产) |

|

中国(国家委员会 + 企业集群) |

Unitree、AgiBot、小米、优必选、宁德时代、汇川技术 |

量产成本 + 规模扩张,依托供应链优势抢占中低端市场 |

低成本量产、电池技术、工业 IoT 协同 |

中低端工业、仓储物流、消费级服务 |

中国本土 + 东南亚、中东等新兴市场 |

高端精密部件(如高精度减速器)依赖进口、AI 算法深度不足 |

|

韩国(K-Humanoid+M.AX 联盟) |

三星、现代、首尔国立大学、KAIST |

软硬件协同 + 生态整合,复用汽车 / 电子产业优势 |

车载 AI、机器人 - 汽车协同、消费电子整合 |

智能座舱、移动服务、工业协作 |

韩国本土 + 全球汽车产业链 |

核心部件自主化率低(依赖日本瑞萨、德国减速器)、场景落地速度慢 |

2. 竞争焦点:硬件霸权 vs AI 霸权 vs 量产霸权

四国联盟的战略差异,本质是 “核心竞争力” 的博弈:

-

日本 KyoHA:以 “硬件不可替代性” 为护城河 —— 高精度减速器、低功耗 MCU 等核心部件是所有人形机器人的 “刚需”,日本试图通过垄断高端硬件,掌握行业话语权(例如,住友重工的减速器精度比中国同类产品高 50%,寿命长 3 倍);

-

美国:以 “AI 算法壁垒” 拉开差距 ——Figure 03 的类人折返跑、Tesla Optimus 的自主导航,核心依赖具身 AI 算法,美国试图通过 “软件定义硬件”,让机器人具备更复杂的场景适配能力;

-

中国:以 “量产成本优势” 快速抢占市场 ——Unitree H1 量产成本已降至 30 万美元,中国目标 2028 年将中端人形机器人成本压至 10 万美元以内,通过规模效应摊薄研发成本,形成 “价格壁垒”;

-

韩国:试图 “左右逢源”—— 复用三星的 AI 芯片、现代的汽车制造技术,但缺乏核心部件自主化能力,仍处于 “追随者” 地位。

行业分析师指出:“四国联盟的竞争,最终将是‘硬件基础 + AI 能力 + 量产规模’的综合比拼。日本当前占据硬件优势,但需快速补齐 AI 短板;中美需突破硬件瓶颈,否则难以实现技术落地;韩国若无法解决核心部件自主化,将逐渐被边缘化。”

三、KyoHA 的 “硬件优先” 哲学:为何日本押注精密制造?

KyoHA 联盟选择 “硬件优先” 战略,并非偶然,而是基于日本产业优势、行业痛点与竞争格局的理性选择,背后蕴含三重核心逻辑:

1. 发挥传统优势:将 “精密制造” 转化为行业壁垒

日本在机器人核心硬件领域积累了数十年的技术优势,形成难以短期超越的壁垒:

-

减速器:住友重工、Harmonic Drive(未加入联盟但为日本企业)占据全球高端机器人减速器市场 70% 以上份额,精度达 1 角分,寿命超 1 万小时,中国同类产品精度仅 2-3 角分,寿命不足 5000 小时;

-

MCU 与传感器:瑞萨电子的工业级 MCU 在抗干扰、低功耗、实时控制方面全球领先,村田制作所的 MEMS 传感器占据全球 40% 市场份额,为机器人感知提供稳定基础;

-

精密装配:日本的 “Monozukuri” 文化强调 “工匠精神”,人形机器人的高自由度关节装配(如 30 个以上关节协同)需要微米级精度,日本企业的装配良率达 99.5%,高于中国企业的 95%、美国企业的 97%。

KyoHA 联盟主席高西淳夫表示:“AI 算法可以快速迭代、模仿,但高精度硬件的研发需要时间、资金与经验积累,这是日本最坚固的护城河。我们要做的,就是让中美企业意识到,没有日本的核心硬件,再好的 AI 算法也无法落地为高性能机器人。”

2. 解决行业痛点:破解 “硬件碎片化” 难题

人形机器人是 “硬件集成度最高” 的科技产品之一,需要减速器、电机、MCU、连接器等数十种核心部件协同工作,而此前日本的硬件企业分散布局,缺乏统一标准与协同:

-

部件适配难:不同企业的减速器与电机接口不统一,导致机器人研发中 “适配成本” 占比达 30%;

-

技术路线分散:部分企业聚焦液压驱动,部分聚焦电机驱动,缺乏行业共识;

-

规模效应不足:单个企业的部件产量小,成本居高不下。

KyoHA 联盟通过 “统一标准 + 集中采购 + 协同研发”,解决了这一痛点:

-

制定统一接口标准:联盟内所有核心部件采用标准化接口,适配效率提升 50%;

-

集中研发资源:聚焦 “电机驱动 + 高精密减速器” 路线,避免内部竞争;

-

规模采购降低成本:联盟预计 2028 年核心部件采购量达 1 万台级,采购成本降低 25%。

3. 差异化竞争:避开中美优势领域的直接对抗

日本清晰认识到,在 AI 算法(美国强项)与量产成本(中国强项)上直接竞争难以取胜,因此选择 “硬件差异化” 路径:

-

不与中国拼成本:聚焦高端工业场景(如半导体工厂、精密制造车间),这些场景对成本不敏感,对可靠性与精度要求极高,中国产品难以替代;

-

不与美国拼 AI:将 AI 功能聚焦 “动态运动控制”(如步态优化、平衡调节),而非复杂自主决策,通过 “硬件精度弥补 AI 算法的复杂度”—— 例如,更高精度的减速器可减少 AI 算法的误差补偿压力,让机器人动作更稳定。

四、行业影响:KyoHA 扩容引发的三大连锁反应

KyoHA 联盟的强势整合,不仅改变日本国内的机器人产业格局,更对全球人形机器人行业产生深远影响:

1. 核心部件市场:日本企业话语权进一步提升

KyoHA 联盟的 “集中采购 + 定制化研发”,将强化日本在高端核心部件市场的垄断地位:

-

减速器市场:住友重工预计 2028 年人形机器人减速器销量突破 5 万台,全球市场份额从 18% 提升至 25%,进一步挤压中国、德国企业的生存空间;针对人形机器人动态运动需求,推出 “轻量化高扭矩减速器”(重量较传统产品减轻 30%,扭矩密度提升 20%),成为高端机器人的 “标配部件”;

-

MCU 市场:瑞萨电子专为 KyoHA 联盟定制的 “人形机器人专用 MCU”,集成运动控制、视觉处理、安全监控三大模块,芯片面积缩小 15%,功耗降低 25%,预计 2027 年出货量突破 10 万颗,占据全球高端人形机器人 MCU 市场 40% 份额;

-

连接器市场:JAE 的 “高自由度机器人连接器” 支持 360° 旋转,插拔寿命达 10 万次,信号传输延迟≤1μs,将成为高自由度人形机器人(≥40 关节)的首选部件,2028 年全球市场份额预计达 35%。

这一趋势将导致全球人形机器人行业形成 “高端硬件依赖日本” 的格局:中美企业若想打造高性能机器人,要么支付高额成本采购日本核心部件(推高产品售价),要么接受 “降配”(采用中低端部件,性能落后),日本通过 “硬件卡脖子” 重新掌握行业主动权。

2. 全球供应链重构:中美加速核心部件国产替代

KyoHA 联盟的整合,倒逼中美企业加快核心部件国产替代进程,避免供应链风险:

-

中国应对:工信部启动 “人形机器人核心部件攻坚计划”,投入 50 亿元扶持减速器、MCU、高精度传感器研发,目标 2029 年高端减速器国产化率从当前的 10% 提升至 40%;汇川技术与哈工大合作开发 “人形机器人专用减速器”,精度突破 2 角分,寿命达 8000 小时;兆易创新推出工业级 MCU,目标性能对标瑞萨产品,价格低 30%;

-

美国应对:白宫通过《芯片与科学法案》追加 20 亿美元预算,支持本土企业研发人形机器人核心部件;Boston Dynamics 与美国半导体企业 Analog Devices 合作开发定制化 MCU,减少对瑞萨的依赖;特斯拉启动减速器自研项目,目标 2028 年实现核心部件美国本土化率达 70%;

-

影响:全球人形机器人供应链从 “全球化采购” 转向 “区域化闭环”—— 日本联盟(全日本制造)、中国集群(国产替代)、美国体系(本土 + 盟友供应),供应链碎片化趋势加剧,部件兼容性降低,行业标准制定权争夺更趋激烈。

3. 技术标准博弈:日本推动 “硬件导向” 标准,挑战中美主导权

KyoHA 联盟已联合日本机器人工业协会(JARA),启动人形机器人技术标准制定,试图以 “硬件性能指标” 主导行业规则:

-

拟推标准核心指标:聚焦减速器精度(≤1.5 角分)、关节响应延迟(≤2ms)、部件寿命(≥1 万小时)等硬件参数,弱化 AI 算法、自主决策等软件指标;

-

中美反击:中国联合东盟国家推出 “亚太人形机器人标准”,强调量产兼容性、成本控制、场景适配性;美国联合欧洲制定 “全球人机协作安全标准”,聚焦 AI 伦理、自主决策安全性;

-

结果:全球人形机器人行业可能出现 “多标准并存” 局面,企业需适配不同区域标准,增加研发成本与市场准入难度,中小厂商将被加速淘汰,行业集中度进一步提升。

五、KyoHA 的核心挑战:硬件霸权难以掩盖的三大短板

尽管 KyoHA 联盟凭借硬件优势占据先机,但要实现 “重夺人形机器人霸权” 的目标,仍面临三大核心挑战,这些短板可能成为其发展的 “致命瓶颈”:

1. 挑战一:具身 AI 算法滞后,“强躯干弱大脑” 问题突出

日本在 AI 算法领域的积累远落后于中美,导致 KyoHA 联盟 “硬件强、软件弱”:

-

算法短板具体表现:

-

动态运动决策:缺乏美国 Figure 的 “预测性平衡控制算法”,机器人在复杂地形(如斜坡、凸起)的动态调整能力不足,当前实验室测试仅能在平坦地面实现折返跑;

-

自主场景适配:无法像 Tesla Optimus 那样通过 AI 算法自主适配不同场景(如从工厂到仓库的环境切换),需人工预设参数,灵活性差;

-

人机协作安全性:缺乏 “人机距离感知 + 碰撞预判” 算法,在人员密集的工业场景(如车间协作)存在安全风险,当前测试需在封闭环境进行;

-

行业对比:美国具身 AI 算法成熟度达 85%,中国达 70%,而日本仅 55%,KyoHA 联盟虽联合早稻田大学、OIST 研发 AI,但学术机构的技术转化速度慢,预计 2028 年前难以突破核心算法瓶颈。

2. 挑战二:量产能力与成本控制不足,难以应对中国竞争

日本企业擅长 “小批量精密制造”,但在大规模量产与成本控制上存在天然短板:

-

量产效率差距:KyoHA 联盟规划 2028 年年产能 1000 台,而中国 Unitree 2026 年年产能已达 1 万台,Tesla 超级工厂规划 2027 年年产能 5 万台;日本的 “工匠精神” 导致生产流程自动化率低(住友重工减速器生产线自动化率仅 60%,中国汇川技术达 90%),单位生产成本高 30%;

-

成本对比:KyoHA-01 原型机预计成本 80 万美元,2028 年小批量量产后成本降至 50 万美元,而中国 Unitree H1 2026 年量产成本已降至 30 万美元,目标 2028 年压至 20 万美元;美国 Figure 03 预计 2027 年成本降至 40 万美元,KyoHA 产品在价格上缺乏竞争力;

-

市场局限:高成本导致 KyoHA 只能聚焦高端工业场景(如半导体工厂),而中低端工业、服务场景(占市场规模 70%)将被中美企业占据,市场空间受限。

3. 挑战三:封闭生态与国际合作不足,创新活力受限

KyoHA 联盟 “全日本制造” 的垂直整合模式,虽提升了协同效率,但也导致生态封闭,缺乏外部创新:

-

技术创新单一:过度依赖日本企业的传统技术路径,对新兴技术(如固态电池、柔性执行器)的接纳速度慢,而中美企业通过开放生态吸引全球开发者(如 Figure 的开发者平台、中国的机器人创新大赛),创新迭代更快;

-

客户需求响应滞后:封闭生态导致 KyoHA 难以快速适配全球不同区域的客户需求,例如东南亚市场对 “高温环境适配” 的需求,中国市场对 “低成本定制化” 的需求,日本企业需 6-12 个月调整产品,而中国企业仅需 3-6 个月;

-

供应链风险:“全日本制造” 意味着核心部件依赖联盟内企业,一旦某家企业出现产能问题(如瑞萨电子芯片短缺),将导致整个联盟的研发与生产停滞,缺乏替代方案。

六、商业化破局路径:KyoHA 如何扬长避短,抢占高端市场?

面对三大挑战,KyoHA 联盟需依托硬件优势,采取 “聚焦高端 + 合作补短板 + 服务增值” 的商业化路径,避免与中美企业在中低端市场直接竞争:

1. 聚焦高端工业场景,打造 “不可替代” 的差异化优势

KyoHA 联盟应避开成本敏感型市场,聚焦对精度、可靠性要求极高的高端工业场景:

|

目标场景 |

核心需求 |

KyoHA优势适配 |

竞争壁垒 |

预计市场规模(2030 年) |

|

半导体工厂精密操作 |

高精度(±0.01mm)、高可靠性(故障率≤0.1%)、无尘环境适配 |

住友重工减速器精度达 0.005mm,村田制作所传感器抗干扰能力强,适配无尘环境 |

中美产品精度仅 ±0.02mm,故障率≥0.3%,难以替代 |

全球约 40 亿美元 |

|

汽车精密制造辅助 |

动态负载 15kg、动作响应延迟≤2ms、与工业机器人协同 |

瑞萨 MCU 实时控制能力强,执行器扭矩密度高,可与日本汽车工厂的 FANUC 机器人无缝协同 |

中国产品协同兼容性差,美国产品成本高 |

全球约 60 亿美元 |

|

医疗设备装配 |

无菌设计、轻负载高精度(负载 5kg,精度 ±0.008mm) |

JAE 连接器密封性能好(IP67 防护),减速器运行噪音低(≤30dB),适配医疗环境 |

美国产品无菌设计不成熟,中国产品精度不足 |

全球约 30 亿美元 |

2. 开放 AI 合作,弥补软件短板

KyoHA 联盟应放弃 “全自主研发” 的执念,通过国际合作快速补齐 AI 算法短板:

-

合作方向:与美国 AI 企业(如 OpenAI、Anthropic)合作,引入具身 AI 算法;与欧洲机器人企业(如 KUKA)合作,获取人机协作安全技术;

-

合作模式:采用 “硬件 + AI 授权” 模式 ——KyoHA 提供高端硬件平台,第三方 AI 企业提供算法授权,按销量分成,既降低研发成本,又快速提升产品性能;

-

短期目标:2027 年前通过合作实现 “动态场景自主适配”“人机协作安全预警” 两大核心功能,满足工业场景的基本需求。

3. 创新商业模式:“硬件销售 + 长期运维”,提升盈利空间

针对高端工业场景对可靠性的高需求,KyoHA 联盟可推出 “硬件销售 + 长期运维” 的商业模式,对冲高成本劣势:

-

硬件销售:高端工业版 KyoHA-01 定价 50 万美元,针对半导体工厂、汽车制造商等大客户;

-

运维服务:每年收取硬件售价 10% 的运维费用(5 万美元 / 年),提供部件更换、软件升级、故障排查等服务;依托日本企业的高可靠性,运维成本仅占服务收入的 30%,利润率达 70%;

-

增值服务:为客户提供 “定制化场景适配” 服务(如根据半导体工厂的生产流程调整机器人动作参数),单次服务费 10-20 万美元,提升客户粘性。

七、未来展望:2030 年全球人形机器人格局预判

KyoHA 联盟的入局,让全球人形机器人行业形成 “四国四强、各占一隅” 的格局,2030 年市场份额预计如下:

-

中国:35%,主导中低端工业、仓储物流、消费级服务场景,凭借量产成本优势占据最大市场份额;

-

美国:25%,主导高端服务(家庭、医疗)、特种场景(救援、军工),依托 AI 算法优势获取高利润;

-

日本:20%,主导高端工业场景(半导体、精密制造),凭借核心硬件优势锁定高附加值市场;

-

韩国:10%,聚焦汽车产业链相关场景(智能座舱、工厂协作),依赖与现代、三星的协同;

-

其他国家:10%,主要为欧洲企业,聚焦医疗、养老等细分场景。

联盟演变趋势:从 “对抗” 到 “选择性合作”

长期来看,单一联盟难以覆盖 “硬件 + AI + 量产” 全维度优势,预计 2028 年后将出现 “联盟合作” 趋势:

-

日美合作:日本 KyoHA 提供核心硬件,美国企业提供具身 AI 算法,联合开发高端工业 + 服务机器人,抢占全球高端市场;

-

中韩竞争:在中低端市场展开直接对抗,中国凭借成本优势,韩国依托消费电子整合能力,争夺东南亚、中东等新兴市场;

-

标准融合:多标准并存导致市场碎片化,行业协会(如 IEEE)将推动 “核心指标统一”(如安全标准、接口协议),区域标准保留差异化(如日本的硬件精度标准、中国的成本标准)。

八、结语:硬件霸权能否撑起日本的 “机器人复兴梦”?

日本 KyoHA 联盟的扩容,是昔日 “机器人王国” 的一次战略反击 —— 依托精密制造的传统优势,通过国家联盟整合核心硬件资源,试图在中美主导的人形机器人市场中,开辟出 “高端硬件” 的专属赛道。这场反击的意义,不仅在于争夺市场份额,更在于守护日本在高端制造业的尊严与话语权。

但 KyoHA 联盟的成功,取决于能否解决 “强躯干弱大脑”“量产低效”“生态封闭” 三大核心问题。硬件霸权是重要护城河,但在 “软件定义硬件” 的时代,缺乏 AI 算法支撑的机器人,终究只是 “精密的机械躯壳”,难以适配真实世界的复杂场景;高成本与低量产效率,将让 KyoHA 陷入 “小众高端” 的困境,无法撼动中美企业的市场主导地位;封闭生态则会导致技术迭代滞后,最终被快速创新的行业淘汰。

未来 3-5 年,将是 KyoHA 联盟的关键窗口期:若能通过国际合作补齐 AI 短板,提升量产效率,聚焦高端场景形成差异化优势,日本有望重夺人形机器人行业的 “第二梯队领头羊” 地位;若固守传统路径,忽视软件与量产,将逐渐被边缘化,沦为中美企业的 “核心部件供应商”,而非行业主导者。

全球人形机器人的 “联盟战争” 已全面打响,日本的入局让竞争更趋激烈,但也推动了行业技术进步。最终,无论哪个联盟胜出,受益的都将是全球市场 —— 更精准、更安全、更廉价的人形机器人,将逐步走进工厂、服务场景,推动生产力变革。而日本的 “机器人复兴梦”,能否在这场硬件与软件、精密与量产、封闭与开放的博弈中实现,答案将在 2030 年揭晓。

END

更多推荐

已为社区贡献28条内容

已为社区贡献28条内容

所有评论(0)